Moi, banquier(ère) central(e) !

On m’appelle gouverneur ou banquier central car je suis à la tête d’une banque centrale. Pas plus compliqué que ça…tout au moins pour le moment !

Lorsque l’inflation a commencé à montrer le bout de son nez au sortir de la crise sanitaire, je me suis dit qu’elle était sans doute transitoire. L’économie reprenait tout juste des couleurs, les chaînes d’approvisionnement étaient encore grippées, d’où l’inflation. Sans compter qu’en Chine, le COVID donnait encore des sueurs froides à la dictature. Inflation temporaire, inflation durable…allez savoir ! Certains économistes me disaient que l’inflation n’était pas tant le résultat des confinements que celui de ma politique d’expansion monétaire (quantitative easing) des années précédentes. Je ne rentre pas dans ce débat de monétaristes, car il me fatigue…

Le fait est que très vite, l’invasion de l’Ukraine par la Russie et les fortes tensions inflationnistes qui s’en suivirent sur le marché des matières premières m’ont convaincues d’agir.

Avec mes équipes d’économistes – et les gouverneurs – tous plus capés les uns que les autres, j’ai alors décidé de frapper vite et fort sur cette inflation, pour éviter qu’elle ne devienne incontrôlable.

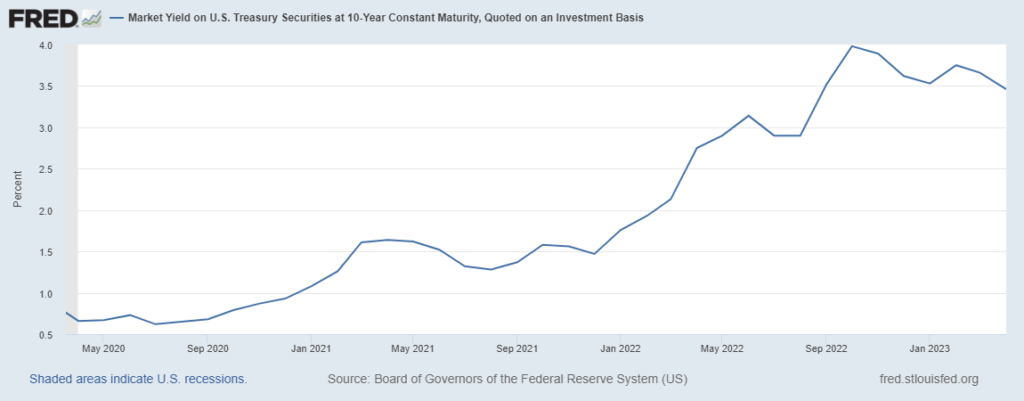

Alors fini l’argent gratuit, finis les taux négatifs !

J’ai donc relevé les taux directeurs : adviendra que pourra ! De toute façon il n’y a pas trente-six solutions pour lutter contre l’inflation : augmenter le coût de l’argent pour faire baisser la consommation et enfin les prix. C’est vieux comme le monde, ou presque !

Et si j’avais agi dans la précipitation ? Quelle est la bonne échelle de temps pour le vérifier ? Comment puis-je savoir si je ne cherche pas à écraser une mouche avec un marteau ?

Honnêtement, je n’ai pas de certitude absolue ; je collecte tout un tas de données économiques, affine les modèles probabilistes, je croise et recroise de multiples scénarii, j’échange avec des experts, des banquiers, des dirigeants, je fais des tableaux – façon de parler – « risques-avantages » et je prends une décision : j’augmente les taux.

Le problème, c’est l’incertitude…du résultat ou plutôt les effets collatéraux, les fameux effets de bords, si vous voyez ce que je veux dire.

Aux USA, j’ai l’impression que je suis en train d’atteindre mon but : l’inflation semble refluer puisqu’elle n’est plus que de 4.9% sur un an.

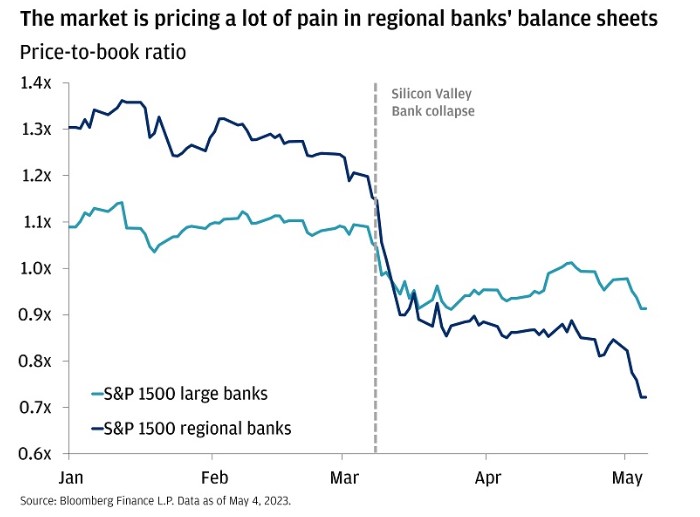

Certes les banques régionales sont mal en point. Je suis peut-être allé trop vite dans la hausse des taux… (l’histoire le dira peut-être). En tout cas, depuis la faillite de SVB et de la First Republic bank, les investisseurs délaissent clairement le secteur.

Ils faut dire qu’elles ont de plus en plus de problèmes de liquidité et leur coût de financement s’est envolé.

Mais on n’a rien sans rien…de toute façon. Et puis j’ai averti sur la possibilité d’une récession. Qui dit récession, dit défaut, dit monnaie qui s’évapore. C’est aussi un peu ce que je veux, non ?

Quant au coût de la dette américaine, il s’est sacrément renchéri lui aussi. Rien de plus logique évidemment !

Je vous vois venir : le plafond de la dette fédérale qui a été atteint et qu’il faudra rehausser à partir de fin juin…Eh oui ! Même si je ne fais pas de politique, je ne suis pas naïf au point de penser que ce sera une promenade de santé. Les républicains vont montrer les dents et les discussions vont se prolonger. Il faut s’attendre à ce que les investisseurs délaissent les actifs les plus risqués durant cette période. A mon avis, cet été, les marchés risquent d’être chahutés. Si vous voulez mon avis, tout va baisser (ça me rappelle 2011). Faudra peut-être acheter de l’euro…😉. Mais enfin, je ne suis pas gérant de fonds !

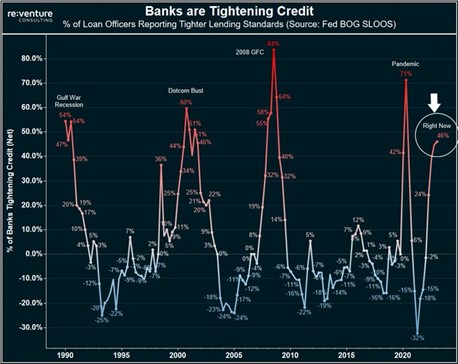

En tout cas, pour l’heure, l’économie américaine ralentit. Il n’y a qu’à voir le mouvement de restriction du crédit (voir graph ci-dessous) aux US.

C’est de bonne augure, car qui dit restriction du crédit, dit, encore une fois, moins de monnaie en circulation…

Avec un peu de « chance », le chômage va enfin redécoller ! Les premiers signes sont d’ailleurs encourageants, à cet égard. C’est cruel mais c’est ainsi…

En europe…

…l’inflation me donne un peu plus de fil à retordre. Mais je ne suis pas inquiet, je vais finir par la casser cette fichue inflation. Le secteur bancaire sera moins touché qu’aux USA en tout cas, j’en suis à peu près convaincu. Il n’empêche que la rentabilité des banques est amenée à diminuer car elles doivent rémunérer les dépôts, se refinancer à des taux plus élevés, et aussi parce que le volume des prêts (et donc des intérêts qui vont avec) diminuera du fait d’un ralentissement de l’économie.

Non, ce qui me préoccupe, ce ne sont pas les banques, mais plutôt les Etats les plus endettés. Je redoute de revivre la crise de la zone euro. Car cette fois-ci, en plus de la Grèce, de l’Italie, de l’Espagne et du Portugal, il faudra ajouter la France. Moi qui ai commencé à réduire mon bilan, je serai bon pour acheter de nouveau de la dette publique et ce sera reparti pour un tour.

Les agences de notation sont aux aguets et mon petit doigt me dit que les baisses de cran de notation ne sont qu’un début…

Au fond, je vais vous dire ce que les États devraient faire (au moins en théorie) : augmenter les impôts et couper dans les dépenses publiques inutiles pour réduire le poids de la dette et les déficits. Bon évidemment, en pratique, il faut faire avec le peuple – tout au moins dans une démocratie. Imaginez augmenter les impôts maintenant ! Ce serait dérouler le tapis rouge à tous les populistes !

Certains diront qu’il faut faire payer les plus riches parce qu’ils n’ont jamais été aussi riches. Sauf qu’un riche n’a généralement pas trop de difficulté à s’installer dans un autre pays fiscalement plus accueillant…et il tarde ensuite à revenir. Si c’était si simple…

En attendant, il va bien falloir financer la transition écologique (mais pas que…), laquelle est par nature inflationniste et nécessite de lourds investissements…et donc de la dette.

Il y a bien une solution : faire en sorte que l’épargne individuelle s’investisse dans l’économie, si possible durable et responsable.

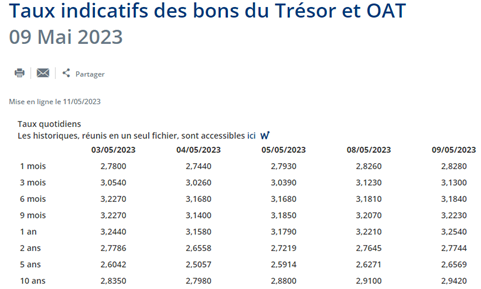

Mais voilà, avec les taux qui se sont envolés, les épargnants et les investisseurs ont une fâcheuse tendance à placer à court terme (voir écart taux courts/taux longs des BT et OAT) et à privilégier la liquidité.

Pour finir, je suis en train de me dire que la lutte contre l’inflation générera peut-être plus de conséquences négatives que ce que j’avais imaginé…et que ma politique monétaire n’est peut-être pas la plus pertinente lorsqu’on la met en perspective avec l’impérieuse nécessité de lutter contre le réchauffement climatique…

Tout ça me donne mal à la tête, moi pauvre banquier(ère) central(e).