Souscrire à des parts de SCPI, que ce soit en direct ou via une assurance vie par exemple, suppose au préalable de mener un certain nombre de diligences. Il s’agit d’un investissement de long terme qui ne doit pas être pris à la légère et ce d’autant que les frais de souscription (bien que parfois nuls) et de gestion (jamais nuls) sont loin d’être indolores.

Votre conseiller en gestion de patrimoine vous aide à y voir plus clair et à selectionner des SCPI en toute objectivité.

Qu’achète cette SCPI, combien d’actifs immobiliers possède-t-elle et où ?

Répondre à cette première question revient à s’informer tout simplement sur l’identité de la SCPI, mais aussi de la société de gestion qui la gère (et du ou des gérants).

Entre une SCPI dont l’objet consiste à acquérir des actifs immobiliers dans le secteur tertiaire (SCPI d’entreprise) et une autre qui n’achète que du résidentiel, le risque n’est pas le même. La qualité et la solvabilité des locataires, les conditions locatives (encadrement des loyers, indexation, bail commercial vs civil), ou encore le comportement des prix au sein de ces segments de marché ne sont pas comparables et répondent à des logiques d’investissement très différentes.

De la même manière, la géographie des investissements est primordiale. Ce n’est pas la même chose que d’être exposé au marché immobilier allemand, anglais ou français. Chacun a ses spécificités qu’il est important de connaître avant d’investir.

Il faut donc en priorité avoir une vision claire de la stratégie d’acquisition d’une SCPI car cela renseigne sur les perspectives de rendement. Une SCPI qui n’investirait que dans des actifs dits « Core », c’est-à-dire situés dans des zones urbaines bénéficiant d’une grande attractivité locative, qui ne nécessitent pas de travaux et qui sont généralement associés à des baux de long terme avec des locataires disposant d’une très bonne qualité de crédit, offriront des rendements moindres que des actifs de type « value added » qui nécessitent d’être rénovés ou restructurés par exemple. Corrélativement le risque ne sera pas le même.

Le volume des actifs détenus est également une composante importante de l’identité de la SCPI. Toutes choses égales par ailleurs, plus cette dernière dispose de biens immobiliers, plus le risque s’en trouve dilué.

Une SCPI est gérée par une société de gestion qui dispose d’une équipe de gérants. Il ne faudra pas non plus négliger de s’intéresser au parcours des gérants, à leur expérience.

Les différents indicateurs de performance doivent être scrutés.

Comme tout véhicule d’investissement, une SCPI publie un certain nombre d’indicateurs qui permettent de mesurer la qualité des actifs en portefeuille et la capacité de l’équipe de gestion à capter de la valeur.

Une SCPI ayant par nature vocation à louer les biens immobiliers dont elle est propriétaire, le taux d’encaissement des loyers ou taux de recouvrement est un indicateur clé. Il pourra être comparé avec celui d’autres SCPI ayant une stratégie d’acquisition identique. Toutefois, cet élément d’appréciation de la performance de la gestion ne suffit pas à lui seul à renseigner sur la qualité d’une SCPI. Car à titre d’exemple, si le bailleur (la SCPI) consent une franchise de loyers de quelques mois à un locataire, le taux de recouvrement des loyers sera de 100%… Pourtant, dans ce cas, cela conduit mécaniquement à abaisser la rentabilité locative.

Le TOP

Le taux d’occupation physique (TOP) est aussi un élément important même si, là encore, il ne se suffit pas à lui-seul. Il s’agit du rapport entre la surface louée et la surface totale du patrimoine détenu par la SCPI. Il est à noter que le calcul du TOP peut varier d’une société de gestion à l’autre si bien qu’il faudra en tenir compte avec prudence.

Le TOF

Le taux d’occupation financier (TOF) renseigne quant à lui sur la performance locative de la SCPI, autrement dit sur la qualité de la gestion. Contrairement au TOP, sa définition est harmonisée si bien qu’il peut permettre de comparer les SCPI entre elles. Il correspond au total des loyers et indemnités facturés rapporté au total des loyers qui pourraient être facturés si tous les biens étaient loués. Le TOF est donc nécessairement impacté à la baisse dès lors qu’un actif ne génère pas de flux locatifs à un instant donné, et ce quelle que soit la raison de la vacance.

Le TDVM

Le TDVM ou taux de distribution sur valeur moyenne de parts est un indicateur pertinent pour mesurer la rentabilité de l’investissement dans une SCPI. Dans la vidéo ci-dessous, Guy Marty, le fondateur de SCPI.fr nous parle de la TDVM avec brio.

On retiendra que la TDVM donne une idée de la performance d’une SCPI sur une année seulement. Or, la SCPI étant un investissement de long terme, le TDVM devra être relativisé à l’aune des performances historiques de la société.

Si l’on veut avoir une vision plus longue de la performance d’une SCPI on se penchera plutôt sur le TRI (taux de rendement interne).

Le TRI

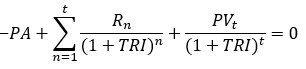

Mathématiquement, le TRI est le taux qui rend nulle la valeur actuelle nette du placement : les flux actualisés de décaissement et d’encaissement se compensant. Le TRI se calcule conformément à la formule suivante, avec :

- à l’entrée, le prix acquéreur constaté au terme de l’exercice précédant immédiatement la période considérée, PA

- sur la période, les revenus distribués, R ;

- à la sortie, le dernier prix cédant ou la valeur de retrait constaté(e) au terme de la période considérée, PV ;

- la période sur laquelle le calcul du TRI est réalisé, t.

Notons que la valeur de retrait correspond au prix revenant à l’investisseur sortant c’est-à-dire au prix de souscription de la part diminuée des frais de souscription.

Le TRI se calcule de la façon suivante :

Le TRI exprime la performance annuelle moyenne pour un épargnant, en prenant en compte le prix de revient de son placement, l’ensemble des distributions perçues au cours de la période de placement et le prix de retrait en vigueur au moment de sa sortie (mais en excluant sa fiscalité propre). Le TRI permet ainsi d’évaluer la performance passée du placement financier en SCPI.

L’endettement

Qui dit SCPI dit endettement. Toutes les SCPI ont évidemment recourt à l’endettement dans des proportions variables d’une société à l’autre, sans toutefois excéder 40% de la valeur des actifs immobiliers. Dans un contexte de remontée des taux, de resserrement du crédit bancaire et d’ajustement à la baisse des prix de l’immobilier, le profil d’endettement d’une SCPI mérite une attention particulière. Amortir une dette in fine ou P+i constant n’est évidemment pas la même chose en termes de gestion ALM (actif-passif). Emprunter à des taux plus élevés de 300-400bps par rapport à il y a encore quelques mois impacte la rentabilité (toutes choses égales par ailleurs). En outre, les niveaux de LTV (Loan-to-value), c’est-à-dire l’endettement rapporté à la valeur de marché des actifs immobiliers, devraient mécaniquement baisser dans les prochains mois car les banques pourraient réduire leur exposition au secteur immobilier et être contraintes par des niveaux de capital réglementaire plus élevés dans le cadre de la réglementation Bâle IV à venir…

Les frais

Enfin, nous terminerons par les frais inhérents à la souscription et à la détention de parts de SCPI. Dans l’absolu, mais aussi comparé à d’autres catégories d’investissement, la SCPI coûte cher à l’investisseur. Cette réalité est liée tout simplement à la nature immobilière de l’investissement. L’acquisition d’actifs immobiliers est assortie de coûts souvent incompressibles (honoraires d’intermédiaires, droits de mutation, taxes diverses, frais juridiques, etc.) que la SCPI va répercuter en tout ou partie à l’investisseur. Et puis il y a la gestion proprement dite qui, elle aussi, s’avère couteuse.

Dernièrement, le paysage des SCPI s’est enrichi de nouvelles sociétés de placement immobilier à frais de souscription (« frais d’entrée ») nuls. Il ne faudra pas se laisser aveugler par cette « carotte » qui n’en est en réalité par vraiment une. Ces SCPI sans commission de souscription prélèvent généralement des frais de gestion plus élevés que leurs consœurs historiques et parfois aussi d’autres frais. Elles pénalisent également sévèrement la sortie de l’investisseur avant 4 ou 5 ans en prélevant des frais en cas de rachats de parts dans les premières années.

Si les frais inhérents à l’investissement dans une SCPI sont à prendre en considération, ils doivent toujours être confrontés à la performance historique au travers du TRI. Dans le cas de SCPI récentes pour lesquelles le TRI est peu pertinent, on s’assurera simplement que les frais facturés à l’investisseur correspondent aux standards du marché en la matière.

L’épargnant souhaitant investir dans la pierre-papier pourra faire confiance à son conseiller en gestion de patrimoine pour identifier et sélectionner les SCPI au travers d’une analyse multicritères pertinente. Enfin, il faudra toujours veiller à diversifier ces investissements dans la pierre-papier : plusieurs SCPI valent mieux qu’une seule !