Everest ou plateau du Larzac ?

Dans son bulletin de septembre, l’Agence France Trésor (qui gère la dette et la trésorerie de l’État Français) écrivait ceci : « nous considérons qu’un faisceau d’indices solide laisse penser que le relèvement de septembre clôture le cycle haussier. Nous allons même jusqu’à avancer que cette hausse, couplée à nos propres anticipations en matière de croissance, d’inflation et de conséquences du resserrement quantitatif, pourrait conduire la BCE à une trajectoire plus proche de l’Everest que d’un plateau ».

Ainsi, l’AFT considère que la hausse des taux décidée à l’occasion de la réunion de politique monétaire du 14 septembre dernier était la dernière. L’AFT entrevoit même une baisse des taux courant 2024. Il est vrai qu’à l’occasion de la réunion des gouverneurs du mois de septembre, certains d’entre eux s’étaient déjà opposés à une nouvelle hausse de taux, préférant le statu quo.

Hier, s’est tenue à Athènes une nouvelle réunion de politique monétaire de la BCE. Et force est de constater qu’à l’unanimité, les banquiers centraux ont cette fois-ci décidé de laisser inchangés les taux directeurs. En cela l’AFT a vu juste. Quant à savoir si ce sera l’Everest ou le plateau du Larzac, c’est une autre affaire…

En creux, se pose la question de savoir si la BCE n’est pas d’ores et déjà allée trop loin dans le mouvement de hausse des taux.

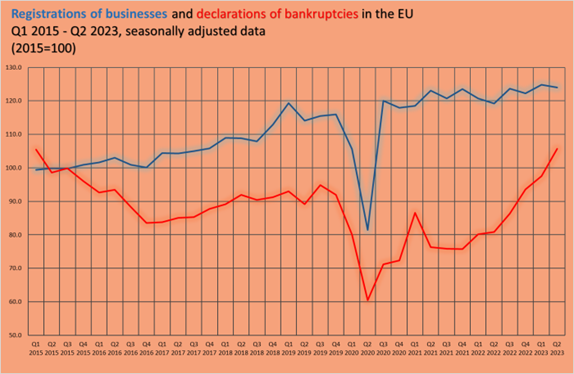

Le 17 novembre prochain Eurostat publiera les statistiques de créations et de faillites d’entreprises au sein de l’UE ; nous verrons bien si le mouvement de hausse du nombre d’entreprises se déclarant en faillite poursuit sa dynamique inquiétante, entamée au second trimestre 2022.

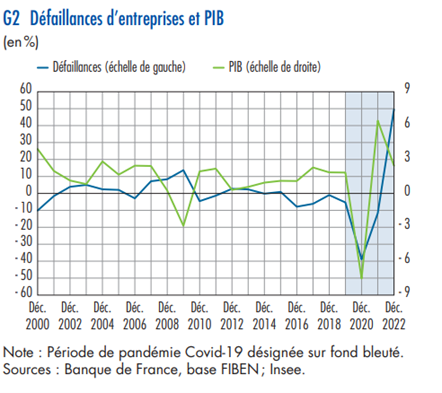

Observer l’évolution du nombre d’entreprises en faillite renseigne sur l’évolution du PIB dès lors que sur longue période, le nombre de défaillances apparaît inversement corrélé à la situation économique globale, telle que mesurée par la croissance du PIB.

Toutefois, il ne faut pas négliger l’effet « retard » puisque, en moyenne, la défaillance d’une entreprise survient deux ans après ses premières difficultés financières.

Or, les relances budgétaires qui sont intervenues durant la crise sanitaire ont eu pour effet de freiner le mouvement de défaillances. C’est d’ailleurs ce qui explique qu’entre décembre 2019 et décembre 2020, la chute du PIB s’accompagne d’une baisse significative du nombre de faillites d’entreprise.

D’ailleurs, selon la Banque de France, les entreprises bénéficiaires de PGE ayant fait défaillance en 2022 affichent, en valeur médiane, une variation du chiffre d’affaires de – 24%, contre – 8% pour les bénéficiaires de PGE non défaillantes.

La puissante dynamique de faillites d’entreprises à laquelle on assiste aujourd’hui trouve majoritairement sa source dans l’arrêt des politiques de relance budgétaire.

Mais tout porte à croire que ce mouvement ne devrait pas s’infléchir au cours des prochains trimestres. En effet, les entreprises les plus fragiles sont désormais frappées par la hausse des taux et la contraction de la demande.

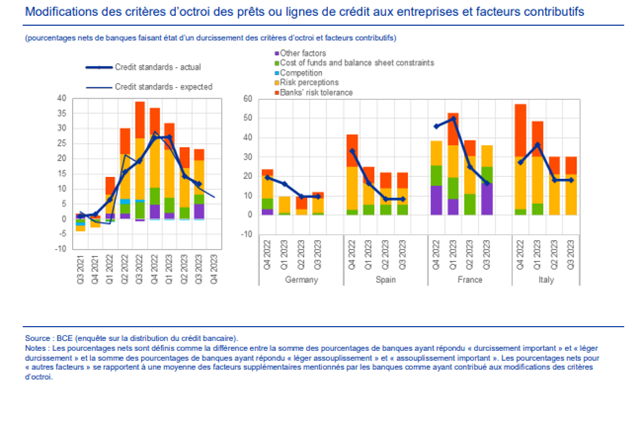

Ce pronostic nous paraît devoir être conforté par la baisse des conditions d’octroi de crédit aux entreprises. C’est en tout cas le constat qui résulte de la dernière enquête de la BCE sur le crédit bancaire.

Et selon les établissements de crédit, le resserrement des conditions d’octroi des prêts aux entreprises s’explique majoritairement par une perception défavorable du risque. En d’autres termes, les banques anticipent en moyenne une détérioration de la situation financière des entreprises.

Ce sont ces perspectives économiques défavorables, voire trop défavorables, qui alimentent l’idée selon laquelle la BCE (ou la FED) pourrait baisser ses taux directeurs plus vite que prévu, et ce dès 2024.

Mais en réalité, comme J.Powell ou C.Lagarde n’ont de cesse de le répéter à chacune de leurs conférences de presse, la politique monétaire est guidée uniquement pas l’objectif de ramener l’inflation à un niveau de 2% à moyen terme. Ce n’est que si le système bancaire, en tant que courroie de transmission de la politique monétaire, devait se fissurer qu’elle pourrait éventuellement revoir sa politique. Mais au sein de l’Eurozone, les établissements de crédit ne montrent aucun signe de fragilité.

Donc peu importe que le marché de l’immobilier se casse la figure (au contraire même) ou que les marges bénéficiaires des entreprises se réduisent comme peau de chagrin.

Et même si les spreads souverains de certains pays et notamment l’Italie atteignent des niveaux inquiétants, la BCE ne sourcille pas.

Ceci étant dit, elle garde encore sous le coude son fameux instrument de protection de la transmission qu’elle n’a pas encore eu l’occasion de tester. L’IPT permet à la BCE d’acheter des obligations d’État des États membres de la zone euro qui connaîtraient « une détérioration des conditions de financement non justifiée par les fondamentaux propres au pays. » Ainsi, si le BTP italien devait continuer de se détériorer, la BCE n’hésiterait sans doute pas à en acheter à tour de bras.

On l’a compris, ce qui compte avant tout, c’est bien l’inflation. Et de ce point de vue, il faut observer qu’elle continue de refluer.

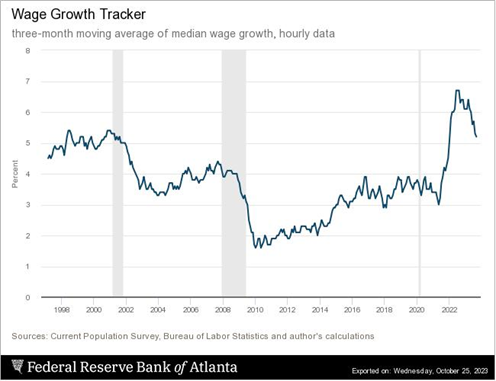

Par ailleurs, en Europe comme aux Etats-Unis, le risque de boucle prix-salaire semble définitivement enterré. Le graphique suivant appelé « Wage Growth Tracker » représente la croissance trimestrielle du salaire nominal horaire observée à 12 mois d’intervalle aux Etats-Unis. Il montre clairement qu’après avoir suivi une inquiétante direction ascendante, la croissance du taux horaire des salaires n’atteint plus que 5.2%/an, alors qu’elle était de 6.7%/an en août 2022.

L’observation, au cours des prochains mois, de la dynamique de la désinflation nous renseignera une nouvelle fois sur l’attitude des banquiers centraux occidentaux. Reste que la plupart des économistes s’entendent désormais pour dire que la probabilité que de nouvelles hausses de taux interviennent est proche de zéro.

Pour autant, il subsiste de nombreux facteurs d’incertitudes sur le plan géopolitique et économique qui pourraient potentiellement, dans les prochains moins, infléchir la politique monétaire de la BCE. Je pense notamment à l’évolution de la guerre entre le Hamas et Israël (mais aussi à l’évolution de la guerre entre la Russie et l’Ukraine) et à la puissance du ralentissement économique en zone euro.

Au final, il est encore trop tôt pour savoir si la BCE (pour ne parler que d’elle) baissera ses taux dès 2024 ou les laissera inchangés au-delà. Ce qui est en revanche à peu près acquis c’est que le mouvement de hausse est terminé et que le ralentissement économique ne fait que commencer.

Everest ou plateau du Larzac…ce qui compte c’est de rester prudent.