Les contrats retraite dits « article 83 » font référence aux contrats collectifs d’assurance-vie à cotisations définies en vue de la retraite. Ces contrats sont alimentés par des cotisations obligatoires qui sont généralement prises en charge par l’entreprise.

Mais depuis la loi pacte du 22 mai 2019 qui a remplacé ces contrats par le Plan d’Epargne Retraite, ces derniers ont cessé d’être commercialisés. Cependant, certaines entreprises continuent de les alimenter. Pourtant, au regard des avantages offerts par le Plan d’Epargne Retraite, le transfert d’un article 83 vers un PER s’avère plus que recommandé.

Cela nous conduit à rappeler les caractéristiques du PER et ses nombreux avantages.

Qu’est-ce que le PER ?

Le Plan d’Epargne Retraite (PER) est un support d’épargne créé dans le cadre de la loi Pacte, portant notamment réforme de l’épargne retraite, promulguée le 22 mai 2019 et codifiée dans le Code monétaire et financier (article L224-1, article L224-2, article L224-3) . Le PER est un outil de capitalisation remarquable qui permet de se constituer un complément de revenu à la retraite dans des conditions sociales et fiscales très avantageuses.

Le PER remplace les dispositifs d’épargne retraite antérieurs (contrat madelin, article 83, PERCO, PERP). Il harmonise leur fonctionnement et crée un cadre commun applicable à tous les produits.

Le PER propose deux modalités de souscription. Il peut être souscrit dans le cadre de l’entreprise (PER entreprise) ou à titre individuel (PER individuel).

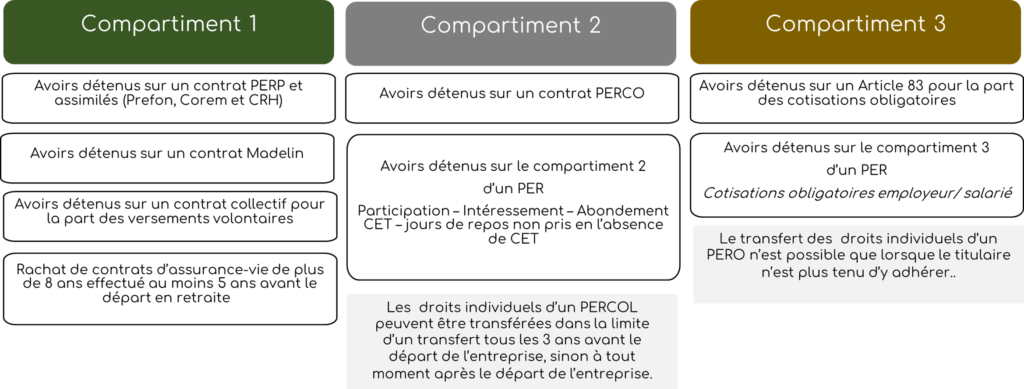

Quelles que soient les modalités de souscription, le PER est obligatoirement constitué de trois compartiments :

- Compartiment Individuel (successeur des contrats PERP et Madelin)

- Compartiment Collectif (successeur du PERCO)

- Compartiment Catégoriel (successeur de l’article 83)

Une fois à la retraite, le souscripteur du PER pourra choisir de percevoir une rente (réversible ou non) ou bien l’épargne accumulée en une seule fois ou de manière échelonnée au travers de rachats, effectués par exemple chaque mois. Seuls les avoirs accumulés sur le compartiment 3 ne pourront pas être sortis sous forme de capital, mais exclusivement sous forme de rente viagère.

La fiscalité du PER

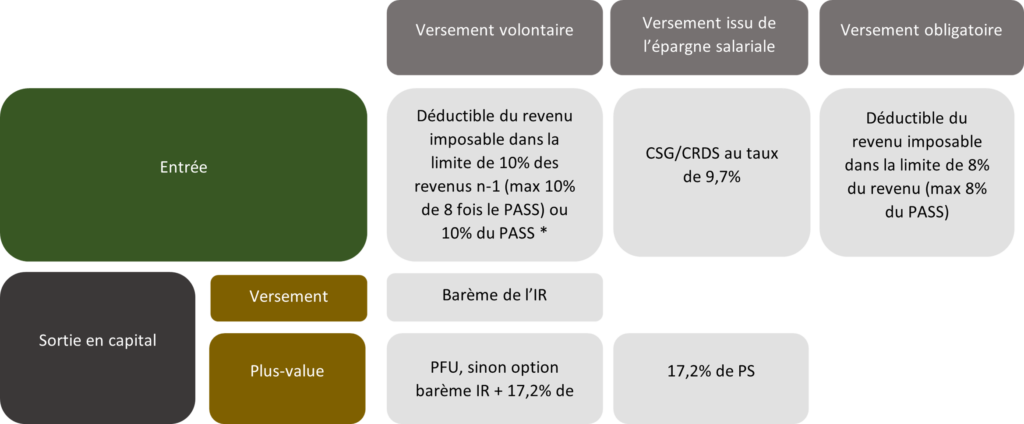

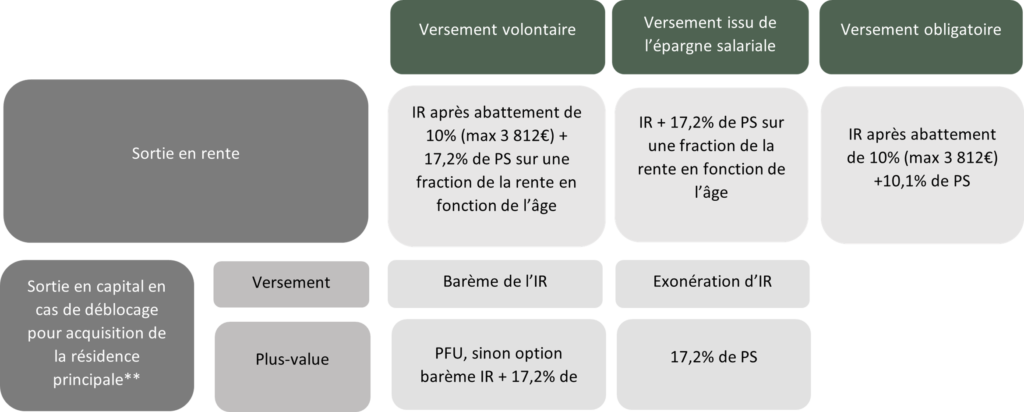

La fiscalité applicable au PER est variable selon qu’il y a une sortie en rente ou bien en capital, selon que les versements effectués sur le plan ont été déduits du revenu imposable ou pas, selon qu’il y a déblocage anticipé pour achat de la résidence principale ou pour une autre raison :

*Pour les indépendants : 10% x bénéfice imposable plafonné à 8 fois le PASS + 15% du bénéfice imposable compris entre 1 et 8 fois le PASS.

PER et succession

Les modalités successorales attachées au PER diffèrent selon que le souscripteur décède avant ou après 70 ans. Contrairement à l’assurance vie, c’est la date du décès du souscripteur (et non la date de versement des primes) qui influence le régime fiscal applicable à l’occasion du décès du souscripteur.

- En cas de décès du souscripteur avant 70 ans

La transmission du PER se fait hors succession. Le capital qui est transmis au bénéficiaire suit le même traitement fiscal que celui qui s’applique aux primes versées avant 70 ans sur un contrat d’assurance vie.

Ainsi, les sommes transmises sont entièrement exonérées de droits de succession dans la limite de 152 500 € par bénéficiaire, tous contrats confondus. Un prélèvement spécifique de 20% s’applique ensuite aux sommes comprises entre 152 500 et 700 000 €. Pour la fraction des sommes excédant 700 000 €, le taux du prélèvement passe à 31,25 %.

Naturellement, le conjoint marié ou pacsé est exonéré de ce prélèvement, quel que soit le montant transmis.

- En cas de décès du souscripteur après 70 ans

Lorsque le décès du titulaire intervient après 70 ans, les sommes transmises réintègrent l’actif successoral après un abattement global de 30 500 €. Cet abattement est partagé entre tous les bénéficiaires, et tous contrats d’assurance vie confondus.

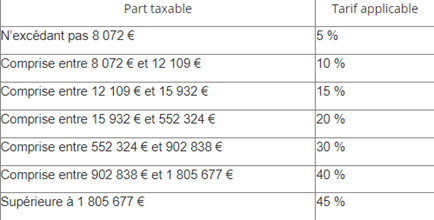

Au-delà de ces 30 500 €, toutes les sommes versées sont soumises au paiement de droits de succession, basés sur la valeur du contrat au jour du décès. C’est alors le barème des droits de mutation à titre gratuit (voir tableau ci-dessous s’agissant d’une succession en ligne directe) qui s’applique, en fonction du degré de parenté entre le titulaire du PER et le bénéficiaire de la clause.

Le conjoint survivant (ou partenaire de PACS) est intégralement exonéré des droits de succession.

Quant aux enfants, ils bénéficient d’un abattement de 100 000 € chacun, applicable sur l’ensemble du patrimoine transmis.

Les cas de déblocage anticipés du PER

Un Plan d’Epargne Retraite a vocation à être liquidé au moment où son titulaire fait valoir ses droits à la retraite.

Néanmoins, le législateur a prévu un certain nombre de cas de déblocages anticipés (article L 224-4 du code monétaire et financier):

- Une cessation d’activité non salariée à la suite d’un jugement de liquidation judiciaire ou toute situation justifiant ce retrait ou ce rachat selon le président du tribunal de commerce auprès duquel est instituée une procédure de conciliation mentionnée à l’article L 611-4 du même code, qui en effectue la demande avec l’accord du titulaire.

- Le surendettement (dans ce cas, la commission de surendettement doit faire la demande de déblocage des fonds).

- L’expiration des droits au chômage du salarié ou le fait pour le titulaire d’un plan qui a exercé des fonctions d’administrateur, de membre du directoire ou de membre du conseil de surveillance et n’a pas liquidé sa pension dans un régime obligatoire d’assurance vieillesse de ne pas être titulaire d’un contrat de travail ou d’un mandat social depuis deux ans au moins à compter du non-renouvellement de son mandat social ou de sa révocation.

- L’invalidité du titulaire du contrat, de l’un de ses enfants, de son conjoint ou de son partenaire de Pacs.

- Le décès de son conjoint ou de son partenaire de Pacs.

- L’achat de la résidence principale mais seule l’épargne consécutive aux versements PER volontaires et/ou aux versements issus de l’épargne salariale peut être débloquée. Les droits issus des versements PER obligatoires, eux, restent bloqués.

Les droits correspondants aux sommes épargnées dans au sein du compartiment « obligatoire » ne peuvent toutefois pas être liquidées par anticipation.

La clause bénéficiaire dans le cadre d’un PER

Les termes employés dans la clause bénéficiaire conditionnent la manière dont le capital sera attribué au(x) bénéficiaire(s) désigné(s).

La qualité de bénéficiaire du contrat est appréciée au jour du décès de l’assuré ; vous pouvez donc être amené à modifier ultérieurement la rédaction de la clause, notamment en cas de changement de situation familiale.

Il est à noter qu’il n’est pas possible de désigner comme bénéficiaire d’un contrat d’assurance :

- Les membres de professions médicales qui ont soigné le souscripteur dans le cadre de la maladie à l’origine de son décès (médecins, pharmaciens, auxiliaires médicaux etc.) ;

- Les mandataires judiciaires à la protection des majeurs comme les tuteurs ou curateurs sauf lorsque ces derniers ont un lien de parenté avec le souscripteur comme le prévoit l’article L.132-4-1 du code des assurances. Pour éviter tout conflit d’intérêt il est recommandé de nommer un mandataire ad hoc afin d’éviter que la désignation du bénéficiaire soit annulée sur le fondement d’un vice du consentement ;

- Les ministres du culte ;

- Les animaux de compagnie, la loi française ne reconnaissant pas de personnalité juridique à l’animal, celui-ci ne détient pas la capacité juridique de recevoir.

Qu’implique le transfert d’un article 83 vers un PER ?

Transférer un article 83 en PER implique que l’épargne soit orientée vers le compartiment 3 du PER, autrement dit le compartiment qui reçoit les prélèvements obligatoires. A l’instar de l’article 83, les sommes qui sont épargnées sur ce compartiment 3 ouvriront droit, au moment de la liquidation des droits à la retraite de l’adhérent (ou plus tard), au versement d’une rente viagère. La rente prendra la forme d’une rente simple, d’une rente réversible ou bien d’annuités garanties.

Ainsi, sauf dans l’hypothèse où l’épargne n’excède pas 100€, une sortie en capital ne sera pas possible, contrairement aux sommes épargnées au sein des compartiments 1 et 2 qui accueillent les versements volontaires de l’épargnant et les primes d’intéressement ou de participations.

Le PER offre plus de flexibilité que l’article 83

En transférant l’article 83 vers un PER, le salarié pourra bénéficier de la portabilité du plan d’épargne en cas de changement d’employeur.

L’épargnant pourra également opter pour la déductibilité fiscale des versements volontaires (dans la limite des plafonds en vigueur).

Le PERECO offre également une plus grande variété d’options de placement par rapport à l’Article 83. L’épargnant pourra diversifier ses investissements en choisissant parmi différentes classes d’actifs (actions, obligations, immobilier, etc.), ce qui peut potentiellement améliorer le rendement à long terme de son épargne retraite.

L’employeur pourra profiter du transfert de l’article 83 vers un PER pour mettre en place un accord de participation ou bien d’intéressement. Ainsi, les salariés bénéficieront pleinement de tout le potentiel fiscal et social qu’offre par le PER.