Comme son nom l’indique, le Plan d’Epargne Retraite (PER) est un support d’épargne prévu spécifiquement pour la retraite.

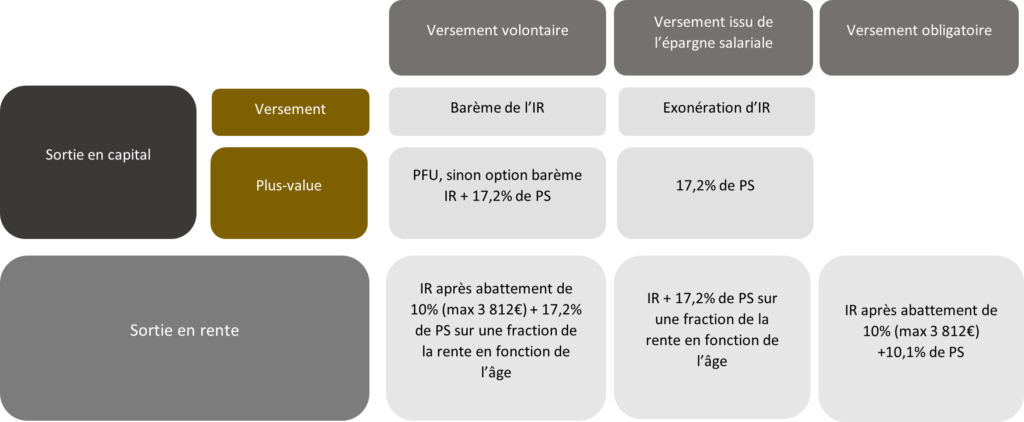

Au terme de la phase de constitution de l’épargne, c’est-à-dire au moment où le titulaire du PER fait valoir ses droits à la retraite, ce dernier pourra choisir de percevoir une rente viagère ou/et le capital accumulé sur le plan en une ou en plusieurs fois au moyen de rachats successifs.

Mais il n’est pas inutile de rappeler que le législateur n’impose nullement au titulaire d’un PER devenu retraité de prélever l’épargne accumulée sur ce dernier. Ainsi, si l’assuré se rend compte que sa pension de retraite est suffisamment confortable pour assurer son train de vie, il aura tout intérêt à laisser son PER tel quel.

En effet, dès lors que l’assuré aura déduit de son revenu imposable les sommes versées sur son PER durant la phase d’épargne, il devra s’acquitter de la fiscalité correspondante au moment où il décidera de percevoir les sommes épargnées.

En décidant de renoncer à toucher à son PER une fois à la retraite, l’assuré évitera donc de voir les sommes épargnées fiscalisées.

Et cerise sur le gâteau, la déductibilité des sommes investies dans le PER par son titulaire ne seront pas remises en cause au moment de son décès. Ainsi, les bénéficiaires pourront percevoir l’épargne en franchise de fiscalité sur le revenu et de prélèvements sociaux.

Se pose néanmoins la question de savoir quelle sera la fiscalité applicable au moment du décès du titulaire du PER. Car ne rêvons pas, s’il n’est pas question comme nous l’avons vu de remettre en cause la déductibilité des versements, des droits de succession seront bien dus par les bénéficiaires désignés (hormis si le bénéficiaire est le conjoint survivant non divorcé).

Et il est alors intéressant de comparer le PER et l’assurance vie d’un point de vue successoral.

Commençons par le Plan d’Epargne Retraite

Prenons l’exemple de Maurice Etcheverry, né le 01/09/1969 (54 ans), cadre supérieur. Il est divorcé et a 1 seul enfant. Son salaire net imposable s’élève à 100 000€ en 2023. Sa tranche marginale d’imposition est de 41 %. Nous supposons que son revenu professionnel est stable jusqu’à sa retraite qui interviendra dans 10 ans.

Aujourd’hui son patrimoine est évalué à 3 000 000€ (hors PER ou assurance vie qu’il s’apprête à souscrire).

A 54 ans, Monsieur Etcheverry décide de souscrire un PER (mieux vaut tard que jamais). Il dispose d’un effort d’épargne de 9 000€/an. Compte tenu de sa TMI, et de la déductibilité des versements sur le PER, Maurice Etcheverry verse chaque année sur son PER, durant 10 ans, une somme de 15 254€ (9 000/(1-41%)).

Ainsi, arrivé à l’âge de la retraite, il aura versé cumulativement 152 540€ sur son PER. Il ne touche pas à son PER et le conserve tel quel jusqu’à son décès à l’âge de 88 ans.

En incluant son PER, son patrimoine s’élève alors à 3 682 000€. Le PER a été investi à 100% en unités de compte et a produit un rendement annuel net de 5% si bien que l’épargne est valorisée à 682k€ à son décès, dont 529k€ de gains. Durant les 10 années d’épargne, le PER lui a par ailleurs permis d’économiser 39k€ d’impôt sur le revenu.

Les gains sur le PER ne sont pas assujettis aux prélèvements sociaux. Néanmoins, en cas de décès après 70 ans, l’épargne constituée est soumise aux droits de succession, après application d’un abattement de 30 500 € (dans notre exemple, nous considérons que l’abattement n’est pas utilisé par ailleurs).

L’assiette taxable aux droits de succession est de 3 612 500€, après application de l’abattement en ligne directe de 100 000€ (entièrement disponible dans le cas présent, en l’absence de donations de moins de 15 ans) et de l’abattement de 30 500€ de l’article 757 B du CGI.

Les droits de succession dus par l’enfant de Maurice Etcheverry, seul héritier, s’élèvent donc à 1 360 k€ (tranche du barème à 45 % de taxation marginale).

Le patrimoine net transmis par Monsieur Etcheverry à son fils s’élève donc dans cette configuration à 2 321 431€.

Et avec un contrat d’assurance vie, ça donne quoi ?

Voyons désormais, quel serait le patrimoine net transmis si au lieu de souscrire un PER, Monsieur Etcheverry décidait de souscrire une assurance vie au même âge.

Contrairement aux versements effectués sur un PER qui sont déductibles du revenu imposable (dans certaines limites), ceux réalisés sur une assurance vie n’ouvrent pas droit à déductibilité. Par conséquent, Monsieur Etcheverry ne pourra verser sur son assurance vie que l’équivalent de son effort d’épargne, à savoir 9 000€/an (et non 15 254€ dans le cadre du PER).

Dans ces conditions, la valeur de rachat du contrat d’assurance vie au décès s’élève à 402 500€ brut dont 312 500€ de gain. Après application des prélèvements sociaux sur le gain au taux de 17.2%, la valeur de rachat nette est de 348 700€. S’agissant d’une allocation 100 % UC, nous rappelons que les prélèvements sociaux ne sont pas prélevés « au fil de l’eau » et que le décès du souscripteur assuré ne purge pas la plus-value assujettie aux prélèvements sociaux.

Monsieur Etcheverry ayant réalisé tous ses versements avant l’âge de 70 ans, son assurance vie relève de la fiscalité avantageuse de l’article 990 I du CGI. Nous supposons que l’abattement de 152 500 EUR n’est pas utilisé par ailleurs. L’enfant de Monsieur Etcheverry, désigné bénéficiaire du contrat, doit acquitter une taxe d’assurance de 39 240€ (20 % * (348 700 – 152 500)). Son fils reçoit donc un capital décès net de 309 460 EUR (348 700 – 39 240).

Par ailleurs, l’assiette taxable aux droits de succession du patrimoine (hors assurance vie par définition) de Monsieur Etcheverry est de 2 900 000€, après application de l’abattement en ligne directe (3 000 000 – 100 000).

L’enfant de Maurice Etcheverry devra acquitter 1 067 394 EUR de droits de succession.

Au final, le patrimoine net transmis par Monsieur Etcheverry à son fils s’élève à 2 242 066€

En conclusion, on observe qu’en choisissant de souscrire un PER plutôt qu’une assurance vie, Monsieur Etcheverry a permis à son fils de recevoir un patrimoine de 2 321 431€ au lieu de 2 242 066€, soit une différence de 79 365€.

L’ingénierie patrimoniale prend tout son sens

Bien entendu, chaque situation patrimoniale est différente et exige une stratégie d’optimisation adaptée. Opposer l’assurance vie et le Plan d’Epargne Retraite dans une perspective successorale présente en réalité un intérêt assez théorique dans la mesure où chaque épargnant devrait se doter de ses deux supports de placements aux avantages incomparable.

L’exemple que nous avons choisi a au moins le mérite de montrer que le PER est non seulement un formidable support de placement dans la perspective de la retraite, mais que c’est aussi un outil très efficace en matière successorale, ce qui n’est pas toujours mis en avant.