Vous êtes chef d’entreprise et vous envisagez de vendre votre société pour vous lancer dans un nouveau projet professionnel par exemple.

Oui mais voilà, votre entreprise vaut bien plus que lorsque vous l’avez créée ou acquise, et se pose donc la question de la plus-value et de la fiscalité y afférente.

L’apport-cession est un dispositif fiscal dérogatoire qui permet, dans certaines conditions, de reporter l’imposition de la plus-value en question.

Qu’est-ce que le dispositif d’apport-cession ?

L’article 150-0 B ter du code général des impôt (CGI) a été créé par la loi de finances rectificative du 29 décembre 2012.

Cet article est venu clarifier le dispositif de sursis d’imposition tel qu’il existait auparavant au travers de l’article 150-0 B du CGI et qui faisait l’objet de trop nombreux montages fiscalement frauduleux.

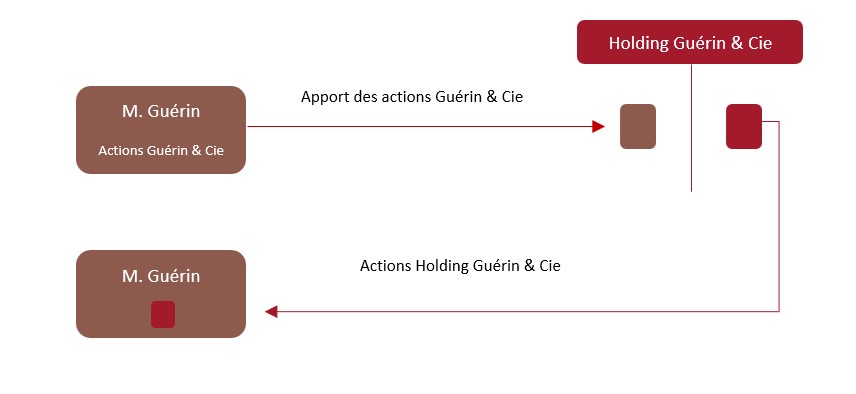

Comme son nom l’indique, le dispositif d’apport-cession repose sur une double mécanique : l’apport suivi de la cession.

Prenons l’exemple de Monsieur Guérin[1], marié, 50 ans, qui détient en direct 100% du capital de la SAS Guérin & Cie en pleine propriété. Monsieur Guérin souhaite se réorienter professionnellement ; il a trouvé un acheteur et va pouvoir vendre sa société. A cette occasion, il va constater une plus-value de 2,000,000€. Sans recours au dispositif d’apport-cession, la plus-value sera imposée (i) au prélèvement forfaitaire unique au taux de 30% (ii) et M et Mme Guérin devront également payer la contribution exceptionnelle sur les hauts revenus (article 223 sexies du CGI) qui pourra s’élever à près de 4% (hors application du mécanisme de quotient).

Pour éviter cette taxation immédiate, Monsieur Guérin a intérêt à recourir à l’apport-cession en suivant ces étapes :

Apport des actions Guérin & Cie à une holding : Holding Guérin & Cie.

[1] Personnage purement fictif

Au terme de cette première étape, Monsieur Guérin devient propriétaire d’actions de sa nouvelle holding, laquelle détient désormais les actions de Guérin & Cie. Il y ainsi eu transfert de propriété des actions Guérin & Cie au bénéfice de la holding.

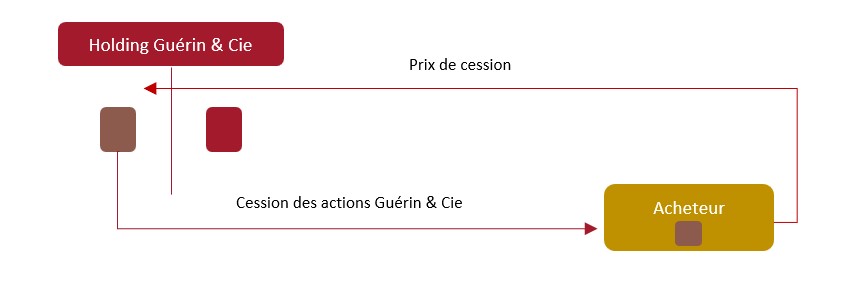

La holding Guérin & Cie cède les actions à l’acheteur en contrepartie du versement du prix par ce dernier

Au terme de cette seconde étape, le prix de cession est encaissé par la holding Guérin & Cie.

Les principales exigences à respecter pour profiter du report d’imposition

Dans le cadre du dispositif de l’apport-cession, l’imposition de la plus-value de cession est reportée à condition que la holding qui a cédé les actions de la société Guérin & Cie prenne l’engagement de réinvestir le prix de vente dans un délai de deux ans à compter de la date de la cession et à hauteur d’au moins 60 % du montant de ce produit dans :

- le financement de moyens permanents d’exploitation affectés à l’activité commerciale, industrielle, artisanale, libérale, agricole ou financière de la société ;

- l’acquisition d’une fraction du capital (par souscription initiale en numéraire, augmentation de capital ou par voie de cession) d’une ou de plusieurs sociétés exerçant une activité mentionnée au 1. Le réinvestissement ainsi opéré doit avoir pour effet de conférer le contrôle de chacune de ces sociétés.

- dans des parts de fonds d’investissement alternatif (FIA).

Evidemment dans le cadre d’une holding créée ex-nihilo, les deux premières possibilités s’avèrent difficiles à remplir sans compter que, logiquement, sont exclues les activités de gestion pour compte propre.

La dernière possibilité présente un intérêt évident au regard de la variété des placements aujourd’hui disponibles sur le marché de la gestion d’actifs. Bien sûr, ces derniers devront respecter un certain nombre de contraintes pour pouvoir être éligibles. Ainsi, et par exemple, l’actif du ou des fonds en question devra être investi à hauteur d’au moins 75% en parts ou actions de sociétés commerciale, industrielle, artisanale, libérale, agricole ou financière.

En outre, les parts de ces fonds devront être conservées pendant au moins 5 ans par la holding.

Le report d’imposition prendra fin si les conditions de réinvestissement cessent d’être réunies à l’issue de ce délai de 5 ans, ou bien si les titres de la holding sont cédées (vente, échange ou apport) par Monsieur Guérin (ou annulés par ex), ou encore si Monsieur Guérin décide de devenir résidant fiscal étranger.

Naturellement, Monsieur Guérin pourra choisir de n’apporter qu’une partie seulement des actions de son entreprise à sa holding et bénéficier ainsi du dispositif d’apport-cession que sur cette quote-part de plus-value. Le reste pourra faire l’objet d’une cession directe et la plus-value y afférente imposée selon les règles de droit commun.

En fonction des objectifs poursuivis par le chef d’entreprise, le conseiller en gestion de patrimoine saura orienter ce dernier dans ses choix d’investissement.