2024 : année charnière ?

En ce tout début d’année 2024, le marché continue de se convaincre que la FED, puis la BCE baisseront leurs taux directeurs d’ici la fin de l’année.

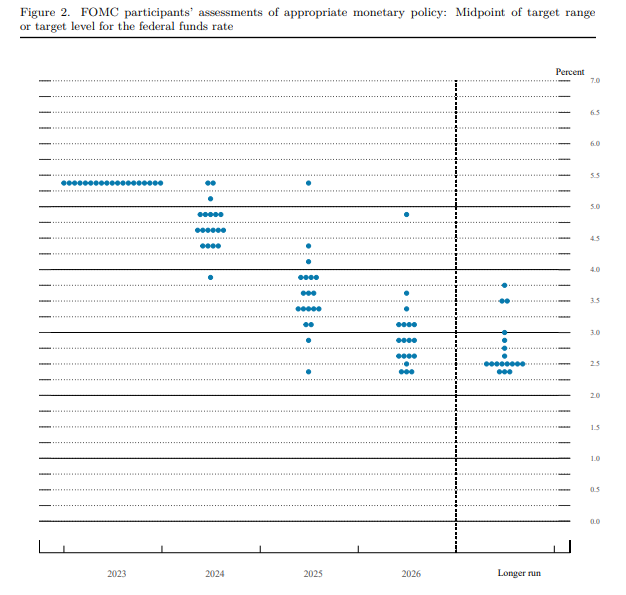

Aux Etats-Unis, les dernières anticipations des 19 membres du FOMC laissent présager une baisse, et même plusieurs baisses des taux directeurs au cours de 2024, lesquels pourraient ainsi passer d’une fourchette actuelle comprise entre 5.25% et 5.5% à une fourchette de 4.50% à 4.75%.

Oui mais voilà, lorsqu’on regarde la courbe des taux des bons du trésor américain de maturité 2 ans, on constate que leur rendement est de l’ordre de 4.30%. Il y a donc un écart significatif entre les projections des membres du FOMC et l’anticipation du marché.

Alors, le marché serait-il trop ambitieux s’agissant de la trajectoire baissière des taux directeurs en 2024 ?

À cette question, les gérants de fonds semblent de plus en plus nombreux à répondre que le marché a une vision quelque peu angélique en la matière. Non seulement, il est sans doute audacieux de s’attendre à une baisse des taux dès le 1er semestre de l’année, mais au surplus la baisse ne devrait peut-être pas atteindre les niveaux escomptés au cours du second semestre.

Par conséquent, les gérants obligataires ont plutôt tendance à considérer que la détente des taux est exagérée et que les prix pourraient corrélativement subir une baisse à court terme.

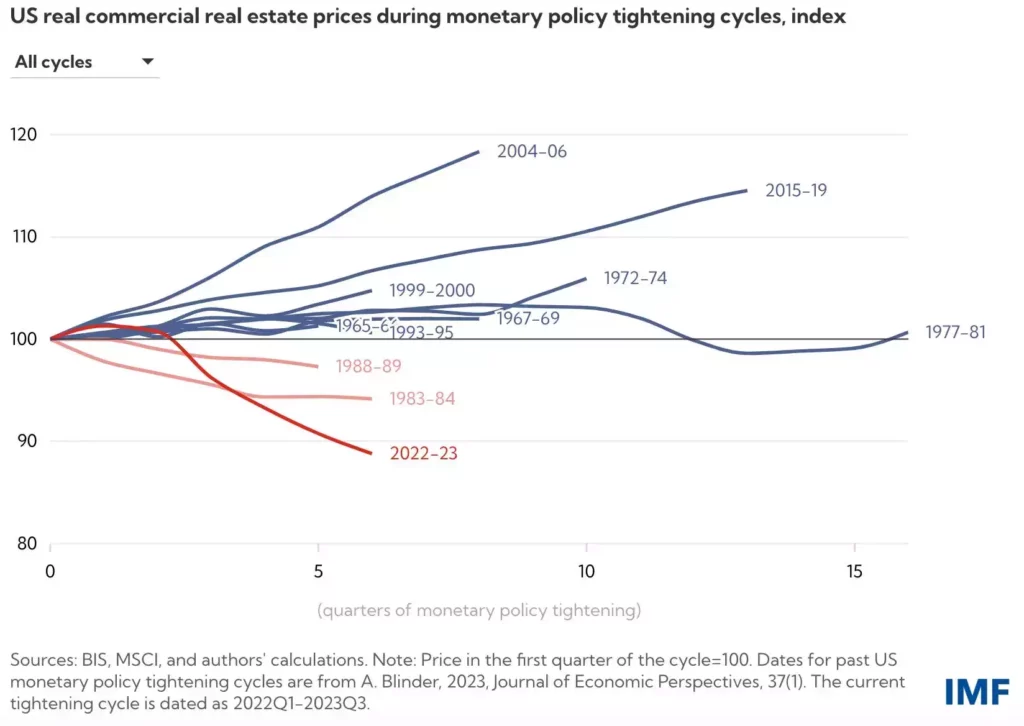

Il faut reconnaître que la résilience de l’économie américaine ne plaide pas pour une baisse des taux directeurs à moyen terme. Cependant, certains secteurs d’activité sont particulièrement impactés par la hausse des taux aux USA : c’est notamment le cas de l’immobilier commercial dont les prix affichent des baisses significatives, largement supérieures à ce qui avait pu être observé lors des précédents cycles de resserrement monétaire.

L’immobilier commercial américain porte environ 1000 mds$ de dettes qui arrivent à échéance d’ici 2 ans. Autant dire que le risque de défauts en cascade ne doit pas être négligé…

L’indice mesurant les prix liés aux dépenses de consommation des ménages américains (PCE price index), hors alimentation et énergie, a augmenté de 0,2 pour cent en décembre et enregistre désormais une progression de 2.9% sur un an contre 3.9% sur un an en novembre. Les analystes tablaient plutôt sur une progression de 3%. Ainsi l’inflation « core » aux USA reflue.

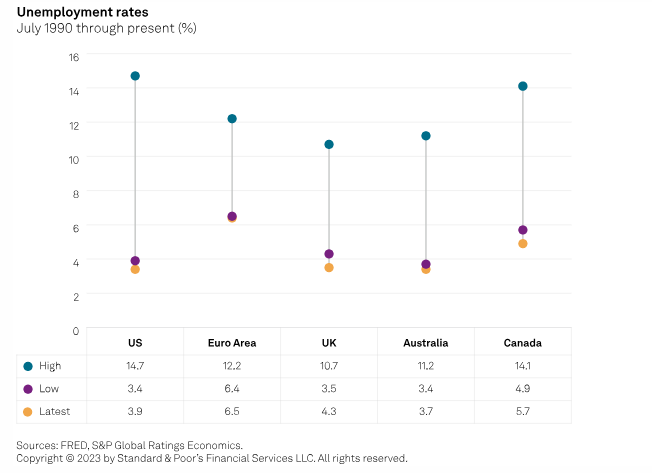

S’agissant de l’Europe, même si l’économie montre des signes de repli, le marché du travail reste robuste. Le taux de chômage, qui s’est établi à 6,4 % en novembre, est revenu à son plus bas niveau depuis l’introduction de l’euro, et la population active compte davantage de travailleurs.

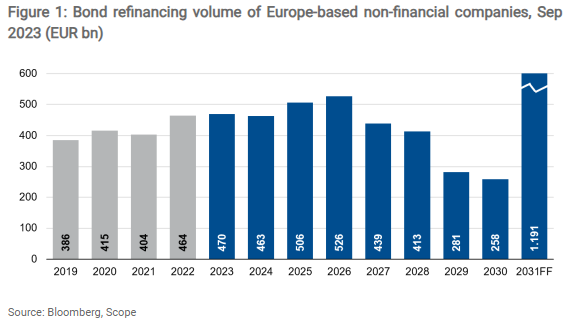

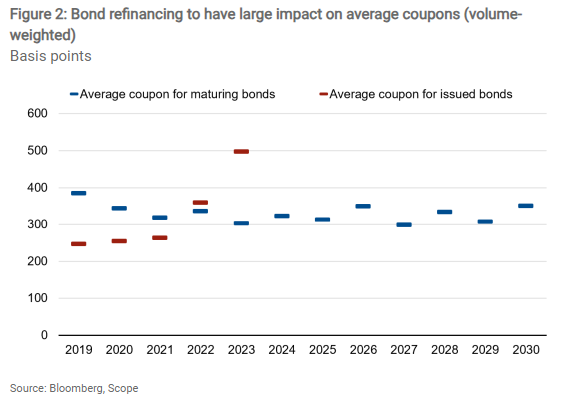

Du côté des entreprises ayant accès au marché obligataire, les volumes des obligations arrivant à maturité en 2024, 2025 et 2026 dépassent les échéances précédentes.

Ce que l’on nomme communément « le mur de la dette » pourrait s’avérer difficile à franchir pour les entreprises les plus endettées et ce d’autant que, comme le montre le graphique ci-dessous, le surplus de coupon (intérêts) des nouvelles émissions est significatif par rapport aux souches précédentes.

Les entreprises ayant eu recours à la dette privée (non intermédiée) pourraient également rencontrer des difficultés de refinancement. D’une manière générale, le marché de la dette privée sera intéressant à observer dans les prochains mois. Même si, selon S&P il est peu probable que l’ampleur de la dette privée en Europe menace à elle seule la stabilité financière, dans la mesure où les montants décaissés représentent environ 1 % de la dette totale des entreprises non financières européennes, il ne faut exclure quelques défauts qui pourraient faire tache d’huile…

En Europe, la trajectoire baissière de l’inflation mérite encore d’être confirmée au cours des prochains mois.

Et il ne faut évidemment pas sous-estimer les tensions géopolitiques, lesquelles ne sont franchement pas source de déflation, bien au contraire…

À titre d’exemple, les menaces et frappes effectuées par les houthis en mer rouge ont conduit une majorité de porte-conteneurs à renoncer à emprunter la mer rouge, et à suivre d’autres voies beaucoup plus longues et donc coûteuses. Il s’ensuit une hausse drastique du prix du conteneur maritime de près de 90% en moyenne en l’espace de 2 semaines. En outre, les primes d’assurance ont également augmenté pour les navires qui empruntent le canal de Suez notamment. Reste à savoir si ces coûts seront répercutés sur le consommateur ou s’ils viendront diminuer les marges bénéficiaires…C’est la durée des perturbations qui sera déterminante.

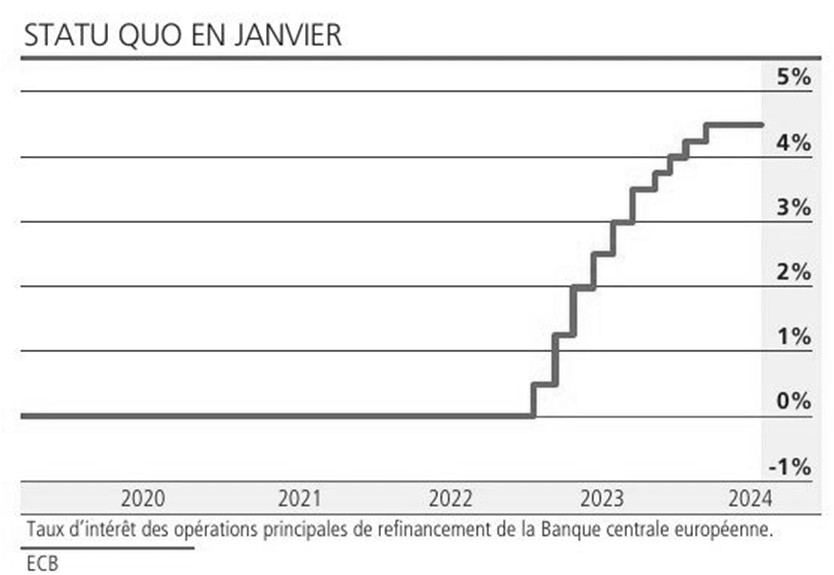

C’est dans ce contexte macroéconomique et géopolitique que la BCE a, une nouvelle fois, laissé ses taux inchangés à l’issue de la réunion des gouverneurs qui s’est tenue le 25 janvier dernier.

À Davos, Christine Lagarde avait sous-entendu une baisse probable des taux à partir du juin… : wait and see.

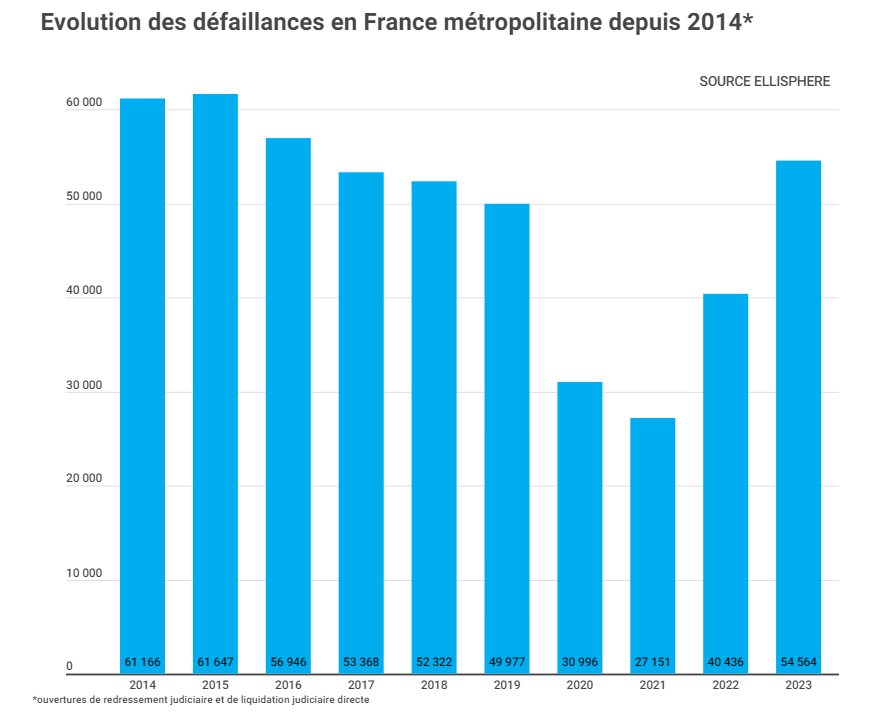

Du côté de la France, on observe une augmentation assez franche des défaillances d’entreprises, lesquelles atteignent désormais des niveaux que l’on n’avait pas observés depuis 2015. Cependant, cette progression sensible du nombre de mise en redressement et liquidation doit être analysée à l’aune des mesures de soutien dont ont bénéficié les entreprises au moment de la crise du COVID via notamment les PGE. Il y a en quelque sorte un effet de rattrapage qui s’opère. Ceci étant, le gouvernement a de nouveau prolongé jusqu’en 2026 l’échéancier de remboursement des PGE pour les entreprises les plus fragiles.

Lors de sa récente audition devant la commission des finances du Sénat, le gouverneur de la banque de France indiquait que ses économistes avaient remonté leur prévision de croissance sur le dernier trimestre 2023 à + 0,2 % et conforter leur prévision pour 2024 à + 0,9 %.

Selon François Villeroy de Galhau, « c’est une croissance incontestablement ralentie, mais ce n’est pas un retournement de la conjoncture. Le moteur de cette croissance lui-même change : il devient principalement la consommation, soutenue par la désinflation qui entraîne une augmentation des salaires réels et du pouvoir d’achat. » Bercy a quant à lui projeté une croissance de 1.4%…

Après le rallye observé sur les marchés en fin d’année dernière, les investisseurs semblent continuer de parier sur une baisse des taux directeurs à partir de mars ou juin prochain.

2024 les laissera-t-elle dans le désarroi ou sera-t-elle au contraire une année charnière marquant la maîtrise définitive de l’inflation et le début d’un mouvement de baisse des taux ? Les paris sont ouverts… !